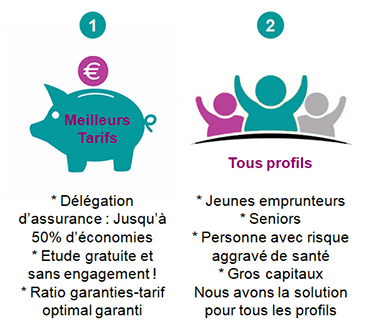

Pour être sûr de bénéficier de la meilleure offre d’assurance emprunteur, n’hésitez pas nous consulter.

Nous comparerons pour vous les assurances de prêts proposées par de nombreuses compagnies et vous garantirons de trouver la meilleure garantie emprunteur, la mieux adaptée à votre profil, votre besoin et votre budget.

L'assurance de prêt immobilier

Lorsque vous souscrivez à un crédit de longue durée, comme c’est le cas pour un emprunt immobilier, l’assurance de prêt est obligatoire pour obtenir votre crédit immobilier. Ces garanties permettent à la banque de se prémunir contre un défaut de paiement mais elles protègent également l’emprunteur en cas de coup dur. Peu de banques prendront le risque de vous octroyer un prêt sur une longue durée sans garanties.

Les garanties de l'assurance de prêt

Dans le cas d’un crédit immobilier, certaines garanties sont obligatoires, d’autres facultatives :

L’assurance décés est obligatoire : en cas de décès, la compagnie d’assurance reverse la totalité du capital restant dû à l’organisme prêteur. Les héritiers ne supportent donc pas la dette. Cette garantie est très souvent groupée avec une garantie perte totale et irréversible d’autonomie.

D’autres garanties sont facultatives mais vivement conseillées, toujours dans le cadre d’un crédit immobilier :

- la garantie incapacité de travail totale ou partielle permet le versement des mensualités lorsque l’assuré ne peut plus exercer son activité professionnelle temporairement, de manière totale (arrêt maladie) ou partielle (travail dans le cadre d'un mi temps thérapeutique).

- la garantie invalidité permanente totale ou partielle permet le versement des mensualités lorsque l’assuré ne peut plus exercer son activité professionnelle de façon permanente, totalement ou partiellement.

- La garantie chomâge ou perte d’emploi assure le versement de vos mensualités, dans leur totalité ou partiellement, en cas de chômage.

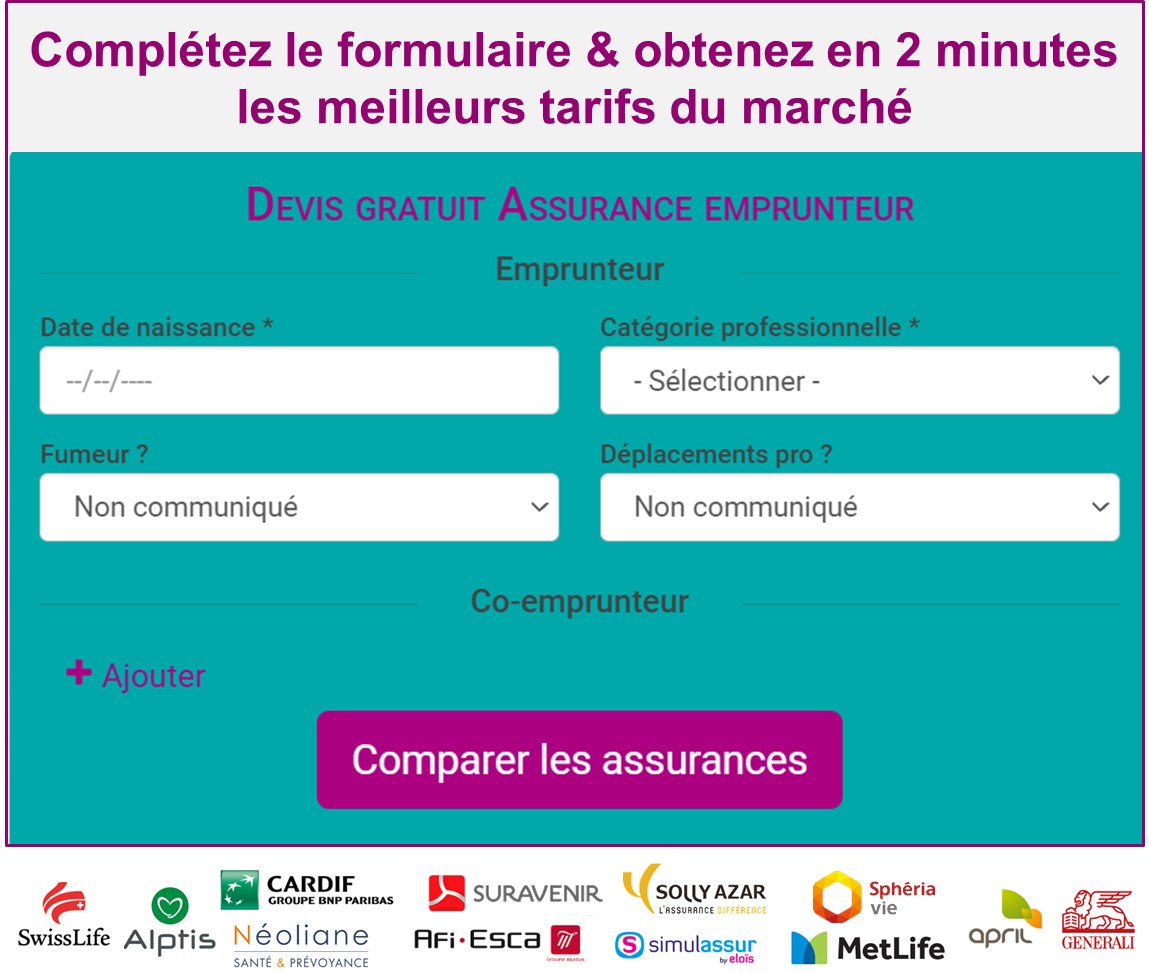

Comparez plus de 50 contrats d’assurance de prêt en 2 min et faîtes de grosses économies

Obtenez le meilleur contrat au meilleur prix, 100% equivalent à celui de votre banque

Consultez aussi notre checklist des points à étudier pour bien choisir son assurance de prêt

Comment cette assurance de prêt fonctionne-t-elle ?

L’assurance de prêt immobilier est souscrite auprès d’une compagnie d’assurance. Après avoir rempli un questionnaire relatif à votre état de santé, vos antécédents familiaux, vos activités, professionnelles et sportives, l’assurance pourra évaluer votre capacité à bénéficier des garanties.

Depuis la loi Lagarde de 2010, vous êtes libre de choisir l’assurance de votre prêt s’il comporte des garanties équivalentes au contrat de la banque.

Alors n’hésitez pas, dissociez l’assurance de votre prêt du crédit lui-même : c’est la clé d’optimisation du coût de votre crédit immobilier !

Consultez aussi notre checklist des points à étudier pour bien choisir son assurance de prêt

Plus de 50 contrats d'assurance de prêt comparés en 2 minutes

Complétez le formulaire et obtenez en 2 minutes les meilleurs tarifs du marché

Le cas des autres crédits

En ce qui concerne un crédit à la consommation, comme par exemple un crédit auto, un crédit travaux, ou un crédit voyage, l’assurance prêt est facultative. Les garanties proposées dans le cadre de ces crédits sont les mêmes que pour le prêt immobilier. L’emprunteur peut choisir tout ou partie de ces garanties. S’il choisit d’être couvert pour tous les risques (décès/invalidité permanente, invalidité partielle, incapacité temporaire de travail et perte d’emploi), le coût de l’assurance crédit sera d’autant plus important.

Le coût de l’assurance emprunteur

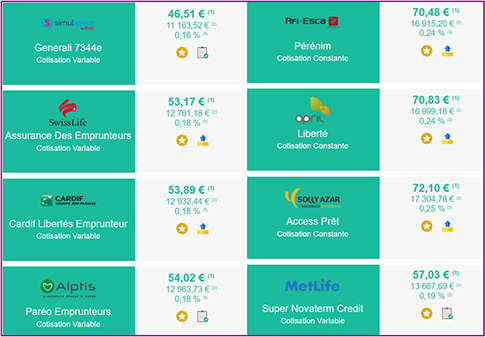

Le prix de l’assurance de crédit peut être présenté de différentes manières (taux mensuel, taux annuel, pourcentage du montant à assurer, etc). Aussi, lorsque vous établissez des devis d’assurance de prêt, la meilleure façon de comparer son coût est de regarder la prime totale que vous aurez à payer en euros sur la durée totale du prêt.

Selon les options choisies, le coût de l’assurance crédit peut varier de 0,10% à 0,65% pour les offres les plus onéreuses.

Faites votre devis gratuit d'assurance de prêt maintenant - Résultats immédiats

<

*Loi Murcef / Loi Lagarde - *Loi Lemoine